|

|

|

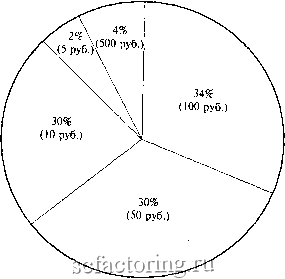

Факторинг Натуральное хозяйство Денежная масса России. После деноминации (изменения масштаба цен) с 1 января 1998 г. в обрашении находятся банкноты достоинством 10, 50, 100 и 500 рублей и монеты - /, 2, 5 рублей и 1, 5, 10 и 50 копеек. Подавляюшая часть наличных денег приходится на банкноты и монеты образца 1997 г. (97,3% и 1,3%), 1,4% наличности составляют старые банкноты и монеты. Структура купюр банкнот в общем количестве банкнот образца 1997 г. следующая:  Рис. 2.3. Структура купюр банкнот Образцы банкнот и монет утверждаются БР. Сообщение о выпуске банкнот и монет новых образцов, а также их описание публикуются в средствах массовой информации. Они обязательны к приему по их нарицательной стоимости на всей территории страны и во всех видах платежей, а также для зачисления на счета, во вклады и для перевода. Срок изъятия старых банкнот не должен быть меньше одного года, но не более пяти лет. При обмене не допускается какое-либо ограничение суммы субъектов обмена. Банкноты и монеты могут быть объявлены по закону недействительными (утратившими силу законного платежного средства). Подделка и незаконное изготовление денег преследуются по закону. Денежная масса в России в целом относительно невелика и по состоянию на 1 января 1999 г. обеспечивает лишь 16,4% ВВП. Такой объем денежной массы - одна из причин особого явления экономической ситуации в стране - неплатежей. По прогнозу на 2000 г., денежная масса должна быть увеличена на 56% и составлять до 700 млрд. руб. при значительно меньшем увеличении ВВП. Однако рост денежной массы без достаточной поддержки производства и товарооборота может сыграть и негативную роль. Общая сумма денежной массы и ее структура изменились следующим образом: По состоянию на 1 января

Данные таблицы свидетельствуют об относительно высокой доле наличных денег (около 1/3 всей денежной массы), что значительно выше по сравнению с зарубежными странами (например, в США агрегат Mq равен 10%). Такой удельный вес наличных денег еще более усугубляет проблему неплатежеспособности в РФ. Переход денег из безналичного оборота в наличный обусловлен жесткой монетаристской политикой и ведет к расширению уклонения от уплаты налогов. Кроме того, сокращение безналичного оборота свидетельствует о снижении возможности государства влиять на реальные хозяйственные процессы. В последние годы удельный вес безналичных денег имеет слабую тенденцию к увеличению. В целях организации наличного обращения на территории страны БР выполняет следующие функции: 1) прогнозирование и организацию производства, перевозку и хранение банкнот и монет, а также создание их резервных фондов; 2) установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций; 3) определение признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монет, а также их уничтожение; 4) разработку порядка введения кассовых операций для кредитных организаций. Коммерческие банки также участвуют в эмиссионном процессе, выпуская безналичные деньги при кредитовании и изъятии их из обращения при погащении ссуды. Организация и регулирование денежной системы осуществляются БР в соответствии с основными направлениями денежно-кредитной политики, разрабатываемой и утверждаемой банковским законодательством. Наделенный исключительным правом эмиссии денег БР особенно ответствен за поддержание равновесия в сфере денежного обращения. Для регулирования экономики БР испельзует такие инструменты, как: 1) ставки учетного процента (дисконтную политику); 2) нормы обязательных резервов кредитных учреждений; 3) операции на открытом рынке; 4) регламентацию экономических нормативов для кредитных учреждений и др. Кризисное состояние российской денежной системы. Денежная система России продолжает переживать глубокий кризис, что обусловлено общим расстройством экономики страны, связанным с резким падением эффективности производства, значительным ростом цен, кризисным состоянием финансово-кредитной системы, огромными дефицитами бюджетов, внутренним и внешним долгом. Денежная масса, функционирующая в стране, не обеспечивалась товарно-материальными ценностями. 90-е годы (особенно первая половина) характеризовались высокими темпами инфляции. В результате кризисного состояния российской денежной системы нарушены функции национальной денежной единицы: 1) как средства обращения. В обращении наряду с официальной денежной единицей почти параллельно действует доллар США, а также огромное количество псевдоплатежных средств (сертификаты, налоговые обязательства, варранты и др.). В результате денежная масса неоправданно возрастает, а роль БР как регулятора денежного обращения снижается. Это ведет к обесценению рубля; 2) как средства платежа. Переход к рыночной экономике в России ознаменовался таким новым явлением, как неплатеже- способность. Неплательщиками становятся физические и юридические лица, а также государство, которое задерживает оплату по своим заказам, выплату заработной платы работникам бюджетной сферы, пенсий, побобий, стипендий. Общая сумма неплатежей к началу 1997 г. составила более 170% ВВП, в том числе только кредитная задолженность на 1 января 1999 г. оценивалась в 2,3 трлн. деноминированных рублей (85% ВВП). Неплатежи вызваны целым рядом причин, в том числе использованием в широких масштабах налично-денежного оборота, ослаблением расчетно-платежной дисциплины, расширением внебанковского оборота (оборота теневой экономики). Не последнюю роль в этом процессе играет рост потребности в денежных средствах для оборота. В целом все это приводит к расстройству всей платежной системы; 3) как средства сбережения. Из-за постоянного обесценения российская валюта потеряла способность накапливаться и сберегаться. Функцию сокровища выполняет доллар США. Ежегодно у физических лиц оседает инвалюты в наличной форме до 10-15 млрд, что составляет до 10% денежных доходов. Денежная система, в целом отражая общее состояние развития в стране и переживая серьезное расстройство, нуждается в качественном ее реформировании, которое невозможно без укрепления экономического базиса и всей финансово-кредитной еж-темы, в частности: 1) ограничения налично-денежного обращения и расширения безналичного оборота; 2) гибкого регулирования денежной массы через воздействие на денежный мультипликатор, рынок ценньгх бумаг, с использованием инструментов БР; 3) восстановления функций рубля как средства обращения и платежа путем урегулирования проблемы неплатежей, просроченной задолженности предприятий друг другу. 2.5 Инфляция. Особенности инфляционного процесса в России Инфляция - кризисное состояние денежной системы, возникшее в середине XV111 в. в связи с огромным выпуском бумажных денег. Термин инфляция (лат. inflatio - вздутие) длительное время связывали с обесценением денег и ростом товарных цен, считая ее чисто монетарным явлением. Однако практика зарубежных стран показывает, что инфляция может происходить при относительно стабильной денежной массе. Факторы и формы проявления инфляции. Современная инфляция не только характеризуется падением покупательной способности денег в связи с ростом цен, ио и обусловлена противоречиями процесса производства, порожденными различными факторами (причинами) как в сфере производства и реализации, так и в денежном обращении, кредите и финансах. Первопричина инфляции - диспропорции между различными сферами народного хозяйства: накоплением и потреблением, спросом и предложением, доходами и расходами государства, денежной массой и потребностями хозяйства в деньгах, кредитной экспансией и др. Необходимо различать внутренние и внешние факторы инфляции. 1. Среди внутренних факторов можно вьщелить неденежные и денежные (монетарные). Неденежные - это диспропорции хозяйства, циклическое развитие экономики, монополизация производства, государственно-монополистическое ценообразование, кредитная экспансия и др.; денежные - кризис государственньгх финансов: дефицит бюджета, рост государственного долга, эмиссия денег, а также увеличение кредитных орудий обращения, скорости обращения денег и др. Обесценение денег как результат неравномерного роста цен на товары и услуги Формы проявления инфляции Понижение валютного курса национально-денежной единицы Снижение покупательной способности денег Повышение цены золота, выраженной в национально-денежной единице Накопление инвалюты резидентом Накопление золота у частных лиц (тезаврация) Рис. 2.4. Формы проявления инфляции 2. Внешними факторами инфляции являются мировые структурные кризисы (сырьевой, энергетический, валютный), валют- ная политика государства, направленная на экспорт инфляции в другие страны, нелегальный экспорт золота, валюты. Таким образом, инфляция, как многофакторный процесс, - это проявление диспропорцйональности в развитии производства. Типы инфляции. В зависимости от факторов, которые преобладают, различают два типа инфляции: инфляция спроса и инфляция издержек производства (табл. 2.3).

|

||||||||||||||||||||||||||||||||||||||||||||