|

|

|

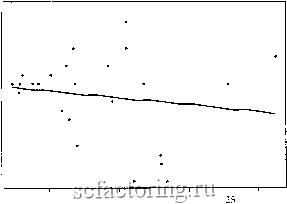

Факторинг Практика биржевых спекуляций Рисунок 2.6. Значение Р/Е в начале девятилетнего периода как предиктор среднегодового прироста S&P за данный период 0,2- 0,1- S о- S. с  0,0- 10 15 20 Р/Е в начале девятилетнего периода Источник-. Standard & Poors Security Price Index Record смутные догадки? Первым шагом на этом пути должно быть использование именно тех данных, которые были доступны для инвесторов в тот момент, когда они принимали решение продавать или покупать. Мы используем для этой цели копии напечатанных в то время таблиц индекса Standard & Poors*. Далее нужно проанализировать диаграммы рассеяния. Рис. 2.4-2.6 показывают соотношение между уровнями Р/Е в начале года и ростом индекса S&P 500 в последующий год, следующие пять и девять лет. Графики показывают, насколько неустойчиво это соотношение и как оно меняется с течением времени. На рис. 2.4 и 2.6 (доходность за год и девять лет) линия регрессии проходит из верхнего левого в правый нижний угол, что показывает слабую негативную связь. Иными словами, высокие значения Р/Е предсказывали низкую доходность индекса S&P 500 в последующие год и девять лет. Standard & Poors Security Price Index Record. Hill, 2001. New York: McGraw- А вот на рис. 2.5 все наоборот: линия идет из левого нижнего в правый верхний угол, что показывает положительную корреляцию, т.е. высокие уровни Р/Е способствовали высокой доходности рынка. Шиллер в своей книге Irrational Exuberance (Иррациональный энтузиазм), опубликованной в 2000 году, почему-то не привел графики для пяти лет, как и любые другие, которые показывают позитивную связь между интересующими нас показателями. Они ведь не подтвердили бы гипотезу об иррациональном энтузиазме . Еще одна проблема заключается в том, что если, как это сделал Шиллер, использовать неперекрывающиеся периоды в десять лет, то их наберется всего 10 за одно столетие (годы с 1-го по 10-й, с 11-го по 20-й и т.д.), таким образом, мы получаем для статистических выводов всего десять точек наблюдения. Как вам скажет любой специалист по статистике, если у вас меньше 30 точек наблюдения, обоснованный вывод сделать практически невозможно. Обобщая, можно утверждать, что наше исследование продемонстрировало следующее: связь между Р/Е и пове-IЩ дением рынка в период с1950 по 2001 год была абсолютно случайной. Мы не одиноки, делая подобный вывод об отсутствии существенной связи между двумя вышеупомянутыми показателями. Кеннет Л. Фишер и Мейр Статман, проводившие исследование такой возможной взаимосвязи по данным с 1872 по 1999 год, также пришли к заключению, что Р/Е не дает надежного прогноза относительно доходов в последующие годы. Нет статистически достоверной зависимости между соотношением Р/Е в начале года и приростом рынка за этот или за два следующих года *, - писали они. В письме, которое Фишер прислал нам по электронной почте, он пишет о странных предположениях , которые лежат в основе выводов Шиллера. Книга Шиллера - это по сути * Kenneth L. Fisher and Meir Statman. Cognitive Biases in Market Forecasts: The Frailty of ForecastingZ/Journal of Portfolio Management, Fall 2000. манипуляции с данными, - писал он. - Не играет никакой роли, какие значения Р/Е вы считаете низкими, а какие - высокими. В любом случае Р/Е не обладает никакой существенной предсказательной силой относительно динамики рынков, по крайней мере на тот срок, который интересует большинство инвесторов, - на пять и более лет . Забавно, что из-за методов расчета Р/Е существует тенденция к завышению положительной корреляции между Р/Е и доходами. Это происходит в результате мало кому известного обстоятельства: отчеты компаний о доходах за календарный год публикуются на самом деле не в конце года, а через месяц, а то и через три месяца после его окончания. Если вдруг случается неожиданный приятный сюрприз и по итогам года доходы оказываются хорошими, то следующий год сразу получает преимущество, и это приводит к тем отрицательным корреляциям, которые так нравится демонстрировать Шиллеру. Например, предположим, что значение Р/Е для рьшка всегда 10, цена определенных акций 31 декабря - 100, а предполагаемые прибыли - 10. Предположим также, что в марте были получены неожиданно хорошие прибыли на уровне 12 долл. Цена после сообщения о таких доходах поднимется до 120. Но значение Р/Е, подсчитанное на основе декабрьских цен и прибылей, полученных в марте, будет 100/12, или 8,5. Доходность акций на этот год уже будет 20% на то время, когда будут получены данные о прибылях в марте. Таким способом и получают связь между низким значением Р/Е и высокими доходами. Аналогичным образом высокие значения Р/Е будут ассоциироваться с низкими доходами. Мы указывали на эту проблему многим ученым, которые изучают такие взаимосвязи, включая профессора Шиллера. Они всегда отвечали нам, что делают поправку на указанный выше сдвиг, если могут использовать цены на акции в тот день, когда вьгхо-дит отчет о доходах, но такая коррекция стала возможной только в последние годы. В любом случае выводы академических уче-ньгх не слишком убедительны, поскольку они учитывают в сво-

|