|

|

|

Факторинг Приведенная стоимость

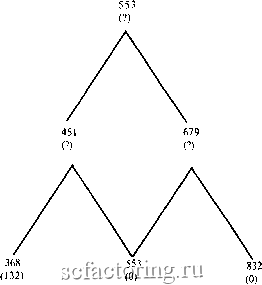

Если вы обязаны продолжать производство вне зависимости от того, насколько нерентабельным окажется проект, тогда технология А явно будет лучщим выбором. Но предположим, что вы можете внедрить технологию Б, потратив 8 млн дол. Если моторы не найдут успеха на рынке, было бы лучще продать мащины и оборудование за 8 млн дол., чем продолжать осуществлять проект, приведенная стоимость которого составляет только 3 млн дол. Таким образом, с учетом опциона на продажу активов результаты от внедрения технологии Б изменятся следующим образом: Повыщенный продолжение собственный бизнес спрос производства стоимостью 18 млн дол. Вялый исполнение опциона получение спрос на продажу активов 8 млн дол. Опцион пут на акции представляет собой страховой полис, по которому выплачивается страховка, когда цена на акции оказывается ниже цены исполнения опциона. Технология Б представляет собой такой же вид страхового полиса: если надежды на продажу моторов не оправдаются, вы можете отказаться от производства и реализовать оборудование по его стоимости, равной 8 млн дол. Этот опцион на отказ представляет собой опцион пут с ценой исполнения, равной стоимости продажи оборудования. Общая стоимость проекта по внедрению технологии Б равна величине ее дисконтированных потоков денежных средств при допущении, что компания не отказывается от проекта, плюс стоимость опциона на отказ от проекта. Когда вы оцениваете стоимость этого опциона пут , вы признаете ценность гибкости использования активов. Представьте себе акцию, цена которой составляет либо 3 дол., либо 18 дол. Если вы владеете и акциями и опционом пут на акции с ценой исполнения 8 дол., то возможны следующие результаты ваших инвестиций: Цена - сохранить - владение акцией акции 18 дол. акцию стоимостью 18 дол. Цена - исполнить - получение цены акции Здол. опцион пут исполнения8дол. Инвестирование в технологию Б равнозначно владению одновременно акцией и опционом пут . Но мы можем конкретизировать стоимость этой гибкости, представив ее в виде опциона пут . Для упрощения допустим, что первоначальные капитальные вложения, необходимые для внедрения технологий А и Б, одинаковы. Технология А, предполагающая использование низкозатратных станков особой конструкции, принесет 20 млн дол., если моторы понравятся потребителям (лодочникам), а если нет - 5 млн дол. Представим этот доход как поток денежных средств от проекта в первый год производства плюс приведенная стоимость всех последующих потоков денежных средств. Доходы по технологии Б соответственно составляют 18 млн и 3 млн дол. РИСУНОК 21-1 Возможная отдача от инвестиций компании Вольный полет в турбовинтовой самолет (При условии, что компания продолжает эксплуатировать самолет.) Примечание. Приведенная стоимость = 553 ООО дол. Низкий спроо \ Высокий спрос  415 ООО дол. 738 ООО дол. Ожидаемый поток денежых средств Вероятность Вероятность г низкого спроса Оценка стоимости опциона пут на отказ: пример высокого спроса V = (0,6 X 738) + (0,4 X 415) = 609. Приведенная стоимость =- = 555 ООО дол. В главе 10 мы познакомили вас с госпожой В. Хартией Вольнэсти, новатором в области воздушных сообшений, которая обдумывала покупку турбовинтового самолета для своей новой авиалинии Вольный полет . На рисунке 21-1 представлены возможные результаты приобретения турбовинтового самолета. Если авиалиния начнет работать успешно и спрос на ее услуги будет высоким, то, по расчетам г-жи Хартии Вольнэсти, к концу первого года ее бизнес будет стоить 738 ООО дол. В случае неудачи бизнес будет стоить только 415 ООО дол. Г-жа Хартия Вольнэсти считает, что сушествует 60%-ная вероятность успеха для ее бизнеса, и потому она рассчитывает ожидаемую стоимость в 1-м году как (0,6 х 738) + (0,4 х 415) = 609, или 609 ООО дол. Она дисконтирует по ставке 10%, равной затратам на капитал, и получает приведенную стоимость 609/1,1 = 553 ООО дол. Отметим, что эти расчеты не допускают возможности отказа от бизнеса. Если бизнес не взлетит в первом же году, г-же Хартии Вольнэсти будет лучше продать турбовинтовой самолет за 500 ООО дол., нежели продолжать бизнес, стоимость которого составляет только 415 ООО дол. Какова стоимость этого опциона на отказ от бизнеса? В главе 10 мы пытались ответить на этот вопрос, используя стандартный метод дисконтированного потока денежных средств. Но теперь мы знаем, что, когда речь идет об опционе, этот метод использовать нельзя, поскольку ставка дисконта изменяется по мере изменения стоимости лежаших в основе опциона активов. Чтобы оценить стоимость опционов г-жи Хартии Вольнэсти на отказ от бизнеса, нам необходимо определить стоимость опциона пут для периода в один год на турбовинтовой самолет с ценой исполнения 500 ООО дол. Чтобы оценить опцион пут , вам требуется следующая информация(в тыс. дол.) Приведенная стоимость бизнеса без опциона на отказ от него = 553. Цена исполнения = 500. Срок =1 год. Процентная ставка = 5%. Будущая стоимость бизнеса при высоком спросе = 738. Будущая стоимость при низком спросе =415. Если вы вернетесь к главе 10, вы увидете, что это не совокупная стоимость бизнеса г-жи Хартии Вольнэсти, так как она ожидает получать какую-то прибыль в течение первого года. Эта прибыль не влияет на стоимость опциона на отказ от бизнеса в конце первого года, и потому мы ее здесь не принимаем во внимание. Каламбур возник невольно. РИСУНОК 21-2 Возможные значения будущей стоимости авиакомпании Вольный полет . Цифры в скобках указывают значения стоимости опциона на продажу активов компании за 500 ООО дол. Сейчас Месяц 6  Месяц 12 Поскольку г-жа Хартия Вольнэсти может предположить только два результата, эта задача идеально подходит для биномиального метода, который мы использовали в главе 20, чтобы оценить опцион компании Вомбат . Сейчас у вас есть возможность показать, что вы его не забыли. Мы начнем с модели нейтрального отношения инвесторов к риску предположив, что г-жа Хартия Вольнэсти равнодушна к риску В этом случае ее бы устроило, если бы бизнес приносил безрисковую ставку процента, равную 5%. Мы знаем, что стоимость бизнеса либо увеличится на 33% - с 553 ООО дол. до 738 ООО дол., либо снизится на 25% - до 415 ООО дол. Следовательно, мы можем вычислить вероятность увеличения стоимости в нашем гипотетическом примере с нейтральным отношением к риску Ожидаемая доходность вероятность роста X 33 + J вероятность роста x {-25) = Отсюда, вероятность роста состгашет 52%. Мы знаем, что если бизнес будет успешным, опцион на отказ от него обесценится. Если же он не будет успешным, г-жа Хартия Вольнэсти продаст турбовинтовой самолет и сэкономит 500 - 415 = 85, или 85 ОООдол. Отсюда, ожидаемая будушая стоимость опциона на отказ от бизнеса равна: вероятность роста X О + J вероятность роста X 85 = ={0,52 X 0) + {0,48 X 85) = 41, или 41 ОООдол. Следовательно, приведенная стоимость опциона на отказ равна : Ожидаемая будущая стоимость 41 -;--- = - = 39, или 39 ООО дол. 1 + ставка процента 1,05 * В разделе 10-3 мы оценили стоимость опциона в 31 ООО дол. |