|

|

|

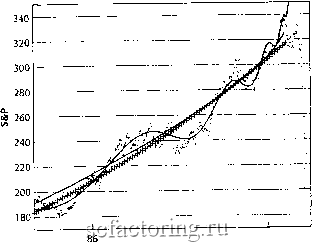

Факторинг Распределение и корреляция приращений Рис. 78 показал нам, что колебательное движение может выглядеть как проекция вращения, происходящего в плоскосш на одну из осей. Мы расширим это рассуждение и при помощи Рис. 90 покажем, что осцилляции с варьируемой частотой и амплитудой, такие как на Рис. 87 и Рис. 89, есть не что иное, как проекция на одну ось спиралевидной структуры на плоскости. Точнее, Рис. 90 показьшает даже больше этого: на плоскости, образованной осями, по одной из которых откладьтаегся сниженная цена yi, а по другой скорость ее изменения У2, он показывает две особые траектории, точно соединяющие начало yi=0, у2=0 с бесконечностью. Из общих математических теорем динамических систем можно показать, что любая траектория, начинающаяся вблизи от начала, никогда не сможет пересечь ни одну из этих двух орбит. Как следствие, любая реальная траектория будет направляться внутри спиралевидного канала, многократно вращаясь вокруг центральной точки О прежде, чем выйти к сингулярности конечного времени. Примфно логопериодические осцилляции происходят из-за колебательной структуры члена, описывающего действие возвращающей силы, направленное к фундаментальной цене, связанной с ускорением, которое, в свою очередь, управляется членом, описьшаюшцм следование за тенденцией. Учет совместного действия этих двух процессов приводит к прекрасной спирали, управляющей иерархической организацией спиралевидных траекторий вокруг начала координат в пространстве цена-скорость [205]. Автор неявно предполагает в этой фразе, что фазовое пространство обсуждаемой с 1стемы двумерно, что входит в противоречие с его же собственным утвер>кцением в начале главы о необходимости множества степеней свободы для описания рынка. Поэтому это лишь иллюсфация, но не модель, (прим. науч. ред.) Глава №7 Аутопсия основных крахов: универсальная экспонента и логопериодичность Кризис ошбря 1987 Как уже отмечалось в первой главе, крах октября 1987 года и Черный понедельник 19 октября остается одним из самых поразительньк обвалов, когда-либо происходивших на фондовых рьшках благодаря своей огромной амплитуде и полному охвату почти всех мировых рьшков. Этому собыгаю предшестювал сильный бычий тренд, очень метко описанный в статье The Wall Street Journal за 26 августа 1987 года, на следуюищй день после достижения рьшочного максимума: При такой ситуации на рьшке, любое известие - позитивное, любая новость -хорошая новость. Дальнейший рост рьшка принимается как должное . Таким образом, инвесторы, в большинстве своем, не подозревали о надвигающейся опасности [174]. Такое удивительное представление о рисках, которое было продемонстрировано 19 октября 1987 года, имело солидную основу в виде временных последовательностей оценок предполагаемого риска, вычисленного на опционы индекса S&P500, рассчитанного на основе ежедневной торговли за период с сентября по ноябрь. Наиболее высокая степень подразумеваемого риска на фондовом рьшке в предкризисный период составила 18.5%, на 15 октября 1987 года [174]. Это было все еще ниже среднегодового показателя 22% стандартного отклонения ценовых приращений, рассчитанного для 1974 года, пфиода наибольшей волатильносги, отмечавшегося до 1987 года. И значительно ниже 46%, зафиксированных в понедельник 19 октября 1987 года и, тем более, 88% в понедельник 26 октября 1987 года Как будет показано на Рис. 94, в ноябре 1987 года волатильносгь рьшка, измфенная при помошц предполагаемого значения годового стандартного отклонения приращений, снизштась до 30%о, но все еще оставалась значительно вьште максимальной оценки подразумеваемого риска, наблюдавшейся непосредственно перед Черным понедельником [174]. Крах на фондовом рьшке 19 октября 1987 года ошеломил профессионалов Уолл-Сфита, уничтожил около одного филлиона долларов стоимости фондового рьшка США и обнажил признаки еще одной Великой Депрессии. В Черный Понедельник индекс Доу Джонса упал на 508 пунктов или на 22.6% до отметки 1738.74. Это было самое крупное падение, произошедшее в течение одного дня, как в количественном, так и в процентном соотношении, за всю историю индекса голубых фишек . Остальные рьшки последовали за Доу. Индекс S&P500 потфял более 20%), упав на 57.86 до уровня 224.84. Nasdaq-композит опустился на 46.12 пунктов до отметки 360.21. Ни одна из составляющих индекса Доу-Джонса не пережила Чфный Понедельник без потерь. ШМ потеряла 31 % и закрьшась на уровне 103 1/3, тогда как USX снизилась на 12 Vi до 21 Уг, а Eastman Kodak упал на 27 Уа до 62 7/8. Крах также затронул и акпии технологических компаний. В индексе Nasdaq акпии Apple Computer снизились на 11 % до 36 Уг, а акщти корпорации Intel упали на 10 долларов, до отметки 42. В Чфный Понедельник, акции быстро падали, при этом Доу снизился па 200 пунктов вскоре после отфыгия и торговался на уровне 2,046. Однако, после 10.00 уфа индекс поднялся чуть вьш1е отметки 2,100, продемопсфировав картину чередующегося роста и отката, продолжавшуюся почти весь день. Позднее, когда до зафьггия торгов оставалось 75 минут, казалось, что Доу удасгся офаничиться лишь потерей 200 пунктов. Однако, худшее бьшо еще впереди. Начиная примерно с 14.45, началась массовая продажа акций, лишившая Доу еще 300 пунктов. К зафьпию, Dow пфенес поразительный урон в 400 пунктов. Но из-за очень больших обьемов торгов, компьютеры биржи NYSE не успевали вовремя обновлять информацию и отставали от реального хода торгов. Лишь два часа спустя инвесторы осознали, что общие потфи индекса за день превысили 500 пунктов. Реакция людей на обвал варьировалась от ожидания коррекции рьшка до ничем не пршфьггого отчаяния. Президент Рональд Рейган попытался успокоить инвесторов, заявив, что Все экономические индикаторы стабильньт С экономикой ничего не произошло . А на следующий день после фаха, управляющий Федфальпой Резервной системы США Алан Гринспеп сделал короткое недвусмысленное заявление, в котором дал понять, что ФРС обеспечит банкам достаточно средств, для предоставления федигов фирмам, ведущим операции с ценными бумагами. Федеральный Резерв, как ценфальный банк нации, вьшолняя свои обязательства, подтверждает свою готовность послужить источтшком ликвидности, с целью обеспечить поддфЖку экономической и финансовой системам , - говорилось в заявлении. Действительно, NYSE начала работу как обычно 20 октября, при этом индекс Dow вырос на 102.27 пункта до 1,841.01, что на тот момент, стало самым значительным ростом индекса в течение одного дня. Однако, полное восстановление потерь, которые понесли фондовые рьшки в Черный понедельник, заняло намного больше времени. Доу вернулся к своему дофизисному уровню лишь в январе 1989 года, 15 месяцев спустя. Более общему индексу S&P 500 понадобился для этого 21 месяц. Интересно оценить относительный вес различных участников рьпжа в эго нестабильное время. Согласно Отчетам ФРС о Движении Капитала, проанализированным Фангом (Fung) и Хсайя (Hsieh) [146], обьем рьпжа акций корпораций США составил $3,511 млрд. на конец сентября 1987 года. Основными держателями акций было население (49%), частные пенсионные фонды (21%), инвестиционные фонды (7%), государственные и правительственные пенсионные фонды (6%), индивидуальные фасговые и имущественные фонды (6%), а также брокфы и дилеры (менее Г/о). За последний квартал 1987 года наиболее фупными продавцами акций являлось население сфаны, продавшее акций на общую сумму $19.6 млрд., иносфанные держатели акций продали их па сумму $7.5 млрд., брокеры и дилеры - $4.8 млрд. и инвеспщионные фонды - $3.0 млрд. Однако, эти продажи были почти полностью сбалансированы вьжупом акций у инвесторов самими корпорациями на общую сумму $30.2 млрд. Таким образом, чистая продажа составила менее одного процента от общей стоимости акций корпораций США. Исследования, проведенные Институтом Инвестиционных Компаний (ICI) подтвфждают обнфужетшые особетшосги реакции инвестиционньк фондов в условиях рьшочной нестабильности: Самый значительный отток за короткий промежуток фемени бьш зафиксирован сразу после обвала фондоюго рьпжа в октябре 1987 года и составил всего лишь 4.5% от общего объема активов. Приблизительно 95% участников взаимньк фонда не забрали паи сразу после фаха фондового рьпжа 1987 года. Реакция держателей акций на другие резкие падения цен на фондовьк рьпжах с 1945 года бьша значительно более сдфжанной по фавнению с реакцией на обвал в 1987 году. Инсгшуг Инвесгационных Компаний [207] является национальной ассоциацией американских инвестиционных компаний. Он бьш основан в 1940 году, а в 2000 году в него входило 8,414 инвестиционных фондов, 489 зафьпых фондов и 8 спонсоров паевьк инвестихщонньк фастов. Инвестиционные фонды, в свою очередь, представляЕот 83 млн. индивидуальных дфжателей акций и утфавляют приблизительно $7 филлионами. (Рыночные признащ предшествующие крф В дальнейшем изложении, время очень часто переюдится в десятичные годовые единицы: для невисокосных годов, 365 дней равны 1.00 года, соответственно, 1 день будет равен, в десятичном представлении 0.00274 года. Таким образом, 0.01 года = 3.65 дней, а 0.1 года = 36.5 дней или 5 недель. Так, напримф, 19 октября 1987 года соответствует 87.800. На Рис. 91 показаны изменения индекса S&P500 с июля 1985 года по конец октября 1987 года после физиса Плюсами (+) обозначена фивая наилучшего соответствия с экспоненциальным ростом, выведенная на основе предположения, что феднегодовой прирост рьпжа составляет около 30%. Такое первичное описание не дает представления о несомненном ускфении, которое происходило еще за год до фаха. Это ускорение (имеющее точку перегиба) наилучшим образом представляется при помощи степенных функций, которые, как показано в главах 5 и 6, являются признаками фитической ситуации на рьпже. Монототшая фивая относится к следующей парамефизации по степенному закону: (14) где tc есть время, когда аппроксимация индекса S&P500 степенным законом демонсфирует (теоретически) отклонение, которое указьшает на неминуемый крах. Чтобы оценить и сравнить это соответствие, вычисляется вариация (обозначается как var, и которая равна значению квадфатов ошибок между теорией и реальными данными), или ее квадратные корни (называемые феднеквадратическое значение). Соотношение двух вариаций, соотвегствуюшцх двум различным гипотезам принимается за уточненную статистику. Отношение вариации гипотезы постоянного роста к гипотезе степенного закона равно varexplvarpa ~1.1,чю говорит лишь о несколько лучшей аппроксимации данных степенным законом для описания ускорения, и при этом число свободных переменных остается таким же и равным 2.  85.5 86.5 87 Time (year) Рис. 91. Эволюция индекса S&P500, как функция времени с июля 1985 года ло конец октября 1987 года (557 торговых дней). Знак + означает лоаоянное увеличение роаа приблизительно на 30% в год и дает i/a/fFe p)Kl13 (описание см. в тексте). Наилучшим соответствием для степенного закона (14) является Ai*327, Bis79, tc 87.65, mis .7 и varp<wr=107. Наилучшим соответствием для выражения (15) является А2 412, Bi= -165, tc= 87.74, О 12, ая:7.4, Т=2.0, тгяЮ.ЗЗ и vanps36. Можно увидеть четыре ярко выраженных осцилляции, соответствующих выражению (15) пока эффекты конечного размера не начинают офаничивать теорешческую дивергенцию ускорения. В этой точке пузырь лопается и происходит фах. Все соответствия удовлетворительны на протяжении всего показанного периода времени до 87.6. Соответствие с (15) оказывается очень устойчивым по отношению к верхней фанице, которая может значительно меняться. Источник [401]. Однако невооруженным глазом можно заметить самую поразительную особенность этого ускорения - присутствие систематических отклонений колебательного типа. Воодушевленные пониманием, достигнутым в главе 5 и, особенно, в главе 6, мы видим, что осциллирующая непрфывная линия получена путем подгонки данных в следующем математическом выражении: F,{t) = Л, +5,(/, -O 41 + Ccos(u)log((, (15) Это равенство представляет собой простейший примф логопфиодической коррекции до чистого степенного закона для наблюдаемой переменной демонсфирующей сингулфность во время tc, когда обвал наиболее вероятен. В данном случае, логопфиодичность берет свое начало из функции косинуса логарифма расстояния tr4 до фитического времени 4- Благодфя логопфиодичносги, эюлюция финансовых индексов становится вблизи фитической точки (дискретным) масштабным инвариантом. Как показано в главе 6, логопфиодическая коррекция для масштабирования подразумевает существование ифархии характеристических временных интфвалов tc-t , заданных выражением (11) с предпочтительным масштабным коэффициентом, обозначенным какg или Я. Мы вычислили, что для фаха в октябре 1987 года Я 1.5-1.7 (интересно, что это значение универсально и, как мы увидим, почти одинаково и для остальных фахов). Мы ожидаем, что будет происходить уменьшение показателя на фаткосрочных масштабах (напримф, несколько больших, чем и), а также на долгосрочных временных масштабах, что объясняется сущестюванием эффекта конечного размфа. Эти временные масштабы tn не универсальны и их значение зависит от специфики рьпжа. Что предполагается универсальным, так это соотношение -biiL = X . Подробности процедуры подгонки взяты из [401]. Можно обобшцть простую формулу логопфиодического степенного закона, примененную на Рис. 91 при помошц математического подхода, называемого теорией бифуркаций, чтобы получить ее общую нелинейную коррекцию, которая позюлит количественно оценить изменения индексов Доу-Джонса и S&P500 за 8 лет, предшествующих октябрю 1987 года [397]. Результат этой теории, представленной в источнике [397], использовался я для получения ноюй подгонки к данным, показанной на Рис. 92. На рисунке ясно видно, что новая ффмула удивительно точно учитывает изменения рьшочной цены за 8-легний пфиод, по сравнению с чуть более, чем 2-летним пфиодом простой логопфиодической формулы, показанной на Рис. 91. Нелинейная теория, рафаботанная в [397], ведет к логочасготной модуляции , эффекту, впфвые обнаруженному опытным путем в [128]. Удивительное качество соответствия полученных моделей данным, приведенное на Рис. 91 и Рис. 92, было оценено в [214]. В своем последнем повторном анализе, Дж. Фейгенбаум (Feigenbaum) [127] использовал новый метод изучения данных, взяв диффq)eнциaл логарифма изменения индекса S&P500 за период с 1980 по 1987 года. С рациональной точки зрения, учет вариации цены вместо самой цены объясняется тем, что флуктуации, шумы или девиации предполагаются в большей мере случайными, а, следовательно, и более безопасными, чем непосредственно цена, которая представляет собой кумулятивную величину. Путем тщательных проверок своей гипотезы, Фейгенбаум обнаружил, что гипотеза о наличии в данных логопфиодического компонента не может быть отвфгнута при уровне значимости 95%: другими словами, это означает, что вероятность случайного появления логопфиодического компонента ю временном ряду около или менее 0.05. Д. Бейтс (Bates) [34] изучил фактические цены сделок с опционами на фьючерсные контракты на S&P500 за период с 1985 по 1987 год и обнаружил в данных до октября 1987 года признаки ожиданий приближающегося фаха рьшка. В основе уптх ожиданий лежит схема скачкообразного увеличения сфахов , возможно связанного с доказательствами, там представленными.

|