|

|

|

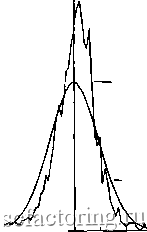

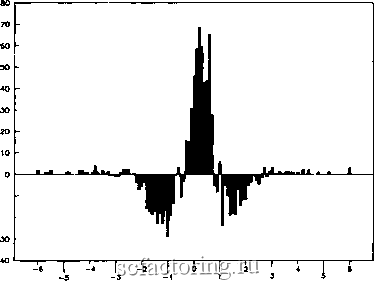

Факторинг Рынок капитала Проверка нормальности 190 180 -170 160 5 О 5 100 Т 90 70 50 50 40 20 10 О -S&P500  Нормальное распределение I- -4-2 0 2 Стандартное отклонение Рис. 3.1а. Частотное распределение пятидневных прибылей по индексу S&P 500, январь 1928-декабрь 1989 гг.: нормальное распределение и действительные прибыли. тидневную логарифмическую первую разность в ценах по данным S & Р с января 1928 по декабрь 1989 гг. Эти изменения нормированы, т. е. имеют нулевое среднее и единичное стандартное отклонение. Здесь же представлено частотное распределение гауссовских случайных чисел. Высокий пик и толстые хвосты, кптпрыр заметптл v. таблице 3.1, лгпо пид1п па графике. Помимо того, значения прибыли встречаются при 4 и 5 сигма на обоих хвостах. Рис. 3.16 показывает разности ординат двух кривых на рис. 3.1а. Отрицательную асимметрию Можно увидеть при соответствующем подсчете на трех стандартных отклонениях ниже среднего значения. Вероятность событий на рынке при трех сигма примерно в два раза выше, Чем Для гауссовских случайных чисел. Любое частотное распределение, которое включает октябрь 1987 г., будет иметь отрицательный скос и толстый отрицательный хвост. Однако и более ранние исследования сталкиваются с тем же явлением. В своем недавнем анализе вартальных прибылей по данным S & Р с 1946 по 1988 гг. Ридман и Лейбсон (Friedman, Laibson, 1989) указывают, что  -20 - Стандартное отклонение Рис. 3.16. Разности частот, S&P 500, пятидневные прибыли -нормальное распределение. 22,6% однодневных падений биржевых цен 19 октября 1987 г. были уникальным явлением, но в масштабе квартального временного окна эпизод 4 квартала 1987 г. оказывался в ряду не-скшькнх других периодов псобьпайпо болт.пптх оживлений или крахов . Эти авторы замечают, что в дополнение к ле-птоэксцессу большие движения чаш,е являются крахами, чем взлетами и значительный лептоэксцесс появляется вне зависимости от выбранного периода . Эти исследования с очевидностью говорят о том, что прибыли американских рынков капитала не следуют нормальному распределению. Но если рыночные прибыли не являются нормально распределенными, то тогда множество методов статистического анализа, в частности, такие способы диагностики как коэффициенты корреляции, i-статистики, серьезно подрывают к себе доверие, поскольку могут давать ошибочные результаты. Применение случайных блужданий к рыночным ценам также становится сомнительным. Странная волатильность 49 Стерж (Sterge, 1989) в дополнительном исследовании финансовых фьючерсных цен на государственные казначейские облигации, казначейские налоговые сертификаты и евродолларовые контракты также нашел лептоэксцессные распределения. Стерж заметил, что очень большие (три или больше стандартных отклонения) изменения цен могут ожидаться в два-три раза чаш,е, чем предсказано нормальностью . Бессилие линейной парадигмы и слабой формы ЕМН описать вероятности прибылей не ограничивается, следовательно, американским фондовым рынком, но распространяется также и на другие рынки. В частности, суш,ествует мало оснований для допуш,ения приблизительной нормальности прибылей. СТРАННАЯ ВОЛАТИЛЬНОСТЬ Придя к выводу о том, что рыночные прибыли не следуют нормальному распределению, нельзя удивляться, если волатильность окажется весьма неустойчивой. Причина в том, что дисперсия устойчива и конечна только для нормального распределения, а рьшки капитала, следуя постулату Мандельброта, подчиняются устойчивым распределениям Парето. Исследования волатильности имеют тенденцию фокусироваться на устойчивости во времени. Например, при нормальном распределении дисперсия 5-дневной прибыли должна быть в пять раз больше дисперсии дневной прибыли. Другой метод, использующий стандартное отклонение вместо дисперсии, основан на умножении дневного стандартного отклонения на корень квадратный из 5. Это скейлинговое свойство нормального распределения называется правилом T, где - временной интервал. Сообщество инвесторов часто аннуализирует риск, используя правило T. В отчетах обычно представляются годовые прибыли, но при этом волатильность оценивается по месячным прибылям. Поэтому месячное стандартное отклонение преобразуется в годовое посредством умножения его на квадратный корень из 12, - совершенно приемлемый метод в том случае, если распределение нормально. Однако мы видели, что прибыли не следуют нормальному распределению, то за этим скрывается?

|