|

|

|

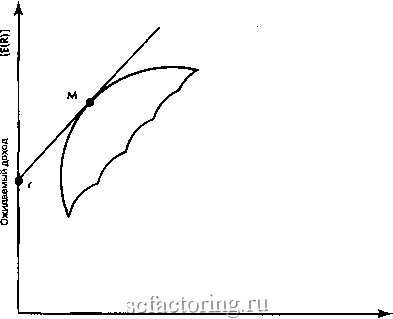

Факторинг Рынок капитала IS 3  Риск Рис. 2.1. Эффективная граница. отсутствующим трение. Далее САРМ говорит, что каждый может заимствовать средства и давать взаймы на безрисковой ставке процента, которая понимается обычно как 90-дневная казначейская ставка. В итоге это предполагает, что все инвесторы стремятся к средне-дисперсной эффективности Мар- КОВИЦа. Т е ЖР.ТаЮТ H>fPTb портфель НЧИВЫПТИТ vpnHM ожидаемой прибыли для заданного уровня риска и в целом не любят рисковать. Риск снова определен как стандартное отклонение прибыли. Инвесторы, таким образом, рациональны в смысле Осборна и Марковица. Основываясь на этих предположениях, САРМ продолжает делать заключения о поведении инвесторов. Во-первых, оптимальным портфелем для всех инвесторов должна быть некоторая комбинация рыночного портфеля (все рисковые активы капитализационно взвешены) и безриСковых активов. Этот тип портфеля показан на рис. 2.2. Линия рынка капитала касается эффективной границы рыночного портфеля (М), и точка ее пересечения с осью Y есть безрисковая ставка процента (г). Уровень риска можно менять путем добавления бе-  Риск Рис. 2.2. Линия рынка капитала. зрисковых активов, чтобы уменьшить стандартное отклонение портфеля, или путем получения кредитов по этой ставке, чтобы заемными средствами воздействовать на рыночный портфель. Портфели, которые лежат на этой прямой, называются лежащими на линии рьшка капитала (CML - Capital Market Line) и они количественно преобладают над портфелями, лежащими на эффективной границе, - инвесторы предпочитают такие портфели всем другим. Добавим, что инвесторы не компенсируют убытков от нерыночного риска, поскольку оптимальные портфели лежат на CML. Эта модель также утверждает, что активы с более высоким риском должны иметь более высокие прибыли. Так как риск теперь отнесен к рыночному портфелю, используется линейная мера чувствительности риска ценной бумаги к рыночному риску. Эта линейная мера носит название бета. Если все рисковые активы разместить в координатах бета - ожидаемая прибыль , результатом будет прямая линия, пересекающая ось У на безриско- Рис. 2.3. Линия рынка ценных бумаг. вой ставке процента и проходящая через рыночный портфель. Она называется линией рынка ценных бумаг (SML - Security Market Line). Ее график показан на рис. 2.3. Это короткое и по необходимости неполное обсуждение САРМ призвано показать сущностную зависимость модели от гтяндяртного откпонрния как мрры ригкя По гмыг.пу Г!ДРМ требует эффективного рынка и нормального или логнормаль-ного распределения прибыли, поскольку дисперсия предполагается конечной. Предлагая практические количественные методы, САРМ остается стандартом для любой новой модели инвесторского поведения. Теория портфеля Марковица объяснила, почему диверсификация уменьшает риск. САРМ объяснила, каким образом должны были бы вести себя инвесторы, если они рациональны. Практики вьшуждены были согласиться, что предположения, лежащие в основе САРМ, хотя и являются упрощающими существо дела, тем не менее не умаляют полезности модели. ЕМН стала широко применяться в качестве логического обоснования для использования гаус-совского логнормального распределения прибыли. Борьба за

|