|

|

|

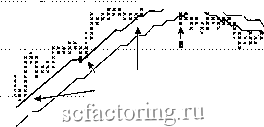

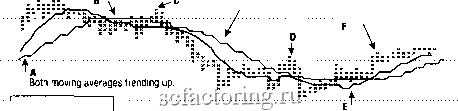

Факторинг Прогнозирование трендов прорвала, был не велик. Поворот обеих скользящих средних прогаозирует начало большего подъема, чем можно было бы ожидать на основе модели, сформировавшейся в районе дна. В точке С произошло разрушение второстепенной вершины, недостаточное, однако, чтобы продлиться в дальнейших продажах. Эта модель меняется в точке D, где обе скользящие средние поворачивают вниз. Сигнал к продажам остается для этой акции действительным в течение всего года, поскольку цена падает до $9. JNJ/Johnson & Johnson - Reversal - Size: 2.4% #of Boxes: 1 10 Column MA 20 Column MA 138.8 .. 109.5 86.4 68.1 53.8 42.4 33.4 Рис. 29 Диафамма крестаки-нолики для JNJ, размер ячейки 2.4% NYT/New York Times Co. ж . -j. Both averages tiave turned down. Sell. VI....................  Traditional breakout point. H  Stiort term retracements bottom rigfit on top of tfie rising J A 10 column moving average. ~ F Botfi moving averages fiave turned up. Buy. Both moving averages trending up. 10 Column MA 20 Column MA Рис. 30 Диафамма для NYT. В точках С и D - обе скользящие средние повернули вниз, продавать. G - обе средние повернули вверх, покупать. Н -традиционный прорыв Точка Е на Рис. 28, где акция подскакивает к падающим скользящим средним, подтверждает нисходящий тренд и предоставляет дополнительный шанс держателям продать ее, трейдерам - возможность открыть короткую позицию или купить огщионы put. Предшествующий пример демонстрирует, возможно, наиболее ценное преимущество использования технического анализа: он предостерегает вас от удерживания акций-неудачников. Существует природная тяга у инвесторов держать бумаги до тех пор, пока они не вернутся к цене покупки или к, недавно установленной, вершине. В этом примере, если сделка не приносит денег на участке от В до D, то никакого подскока после точки D не будет. Такая техника дисциплинирует инвестора и помогает выйти из сделки. Рис. 29 (Johnson & Johnson) представляет собой одноячеечную диафамму с размером ячейки 2.4%. После достижения дна в октябре 1997-го, бумага демонсфирует сигнал на покупку (точка А), так как цена вырывается из небольшой зоны консолидации, одновременно с поворотом наверх обеих скользящих федних. Этот сигнал остается в силе до начала 2000 года (точка В). В этой точке скользящие средние поворачивают вниз, и при этом, краткосрочная скользящая средняя падает ниже долгосрочной, а цена падает ниже главной поддержки (точки С и D). Нет никаких причин для удерживания этой бумаги. (Помните, что существует офомная разница ме>кцу хорошей компанией и хорошими акциями). Рис. 30 (New York Times) начинается сильным повышающимся фендом (точка А). В начале 1998 года, бумага резко падает (точка В). Падение проникает сквозь краткосрочную поддержку и повьш]ающиеся скользящие средние. Подъем захлебывается (в точке С) на уровне скользящих средних, которые теперь повернули вниз. Это отличные точки для продажи. В точке D, обе скользящие средние повернули вниз и вскоре после этого бумага резко упала. Затем процесс развернулся в обратную сторону, когда сильный подъем превысил обе средние, после достижения ими дна, сделавшего их плоскими (точки Е и F). В точке G обе средние повернули наверх, сигнализируя о необходимости покупки, причем это произошло немного раньше, чем появился фадиционный сигнал покупки на прорьгее (точка Н). Рис. 31 (SchluiTiberger) начинается в конце сильного повьш]ающегося фенда (точка А). Однако, потом бумага дрейфует вниз и падает ниже обеих скользящих средних. Обе линии поворачивают вниз в точке В. Ралли в точке С, которое показьгеает краткосрочный прорьге, поднимающийся въше обеих средних является бычьей ловушкой. Чтобы избежать этой ловушки, необходимо дождаться подтвфждения от долгосрочной скользящей средней. В этом примере, 20-колоночная средняя не поворачивает наверх и падение, начавшееся в точке В, продолжается почти весь 1998 год. В точке D появляется еще одна бычья ловушка, которую следует избегать тем же манером, что и в точке С. Наконец, в точке Е цена остается въше скользящих средних достаточно долго, что заставляет их повернуть наверх. Как и на Рис. 30 этот сигнал покупки от скользящих средних поступает немного раньше традиционного прорывного сигнала (точка F). SLB/Schlumberger Ltd. Both averages have rolled over. Sell. Both moving averages trending down. Traditional breal<out point.  10 Column MA 20 Column MA Both moving averages have turned up. Buy. Рис. 31 Диафа1и11и1а SLB. В точке E - обе скользящие средние ситализируют о покупке раньше традиционного прорыва F (Разхиненш врелштъисоткдтов и вершин Обычный вопрос звучит так: когда мне покупать акцию, если она уже в сильном новьш1ающемся тренде? Рис. 32 и Рис. 33 демонстрируют примеры использования скользящих средних для различения временных откатов на сильном повышающемся тренде от значимых вершин. Рис. 32 (Cisco) представляет диаграмму с размером ячейки 3.6%. Этот график начинается в конце 1997 года, когда бумага уже находится в сильнейшем тренде вверх (обе скользящие средние направляются вверх), который продолжался и в 2000 году. Бумага сформировала тройную вершину во втором квартале 1998 года (точка В) и прорвалась вниз, после небольшой консолидации в районе точки С. С этой точки бумага отвалилась еще на 30% прежде, чем нашла дно в районе $10. От этого мшшмального уровня цена резко отскочила вверх, проткнув краткосрочное сопротивление (уровень прорыва вниз в точке С), и двинулась дальше, установив новый максимум в точке D. В течение коррекции, долгосрочная средняя (20 колонок) никогда не поворачивалась вниз, следовательно, сигнала на продажу не было. Консервативные инвесторы, учитывая появление у нее силы, могли легко купить эту акцию в точке D.

|