|

|

|

Факторинг Прогнозирование трендов Изменения объема торговли опционами на МОТ в течение 5-ти дней

Есть множество путей, которыми открытый интерес может использоваться для оценки текущего настроения в отдельньк акциях. Самая простая форма анализа вовлекает коэффициенты put/call. Открьпый интерес но put-онционам, разделенный открытый интерес но call-опционам может давать снимок настроения но акции. Поскольку величины открытого интереса но акции не начинаются с нуля каждый день, ежедневные значения сильно сглажены но времени. Таблица ниже показывает эффект от использования открьтгого интереса опционов на МОТ вместо их объема по тому же самому периоду времени. Обратите внимание, что эти величины открьтгого интереса гораздо менее волатильны чем их объемные двойники, что дает аналитику лучшее значение настроения. Другое преимущество фокусирования на открьтгом интересе в том, что тот объем сделок, которые бьши открыты и закрыты в течение того же самого дня торговли, не проявляется в величине открытого интереса. Такой объем может представлять существенную часть данньк, включенньк в традиционные коэффшщенты put/call, но не имеет никакого направленного значения вне дня, когда это произошло. Изменения открытого интереса опционов на МОТ в течение 5-ти дней

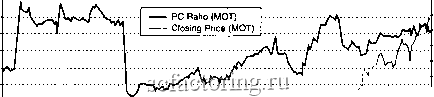

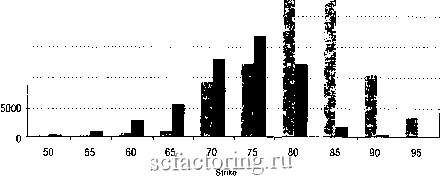

При измерении настроения, вы должны бьггь прежде всего заинтересованьг убеждениями, вьфажаемьгми спекулятивной публикой. Противоположньгй взгляд на настроение публики (а не на настроение институционалов) часто оказывается более надежным предсказателем рыночного движения. Для сбора опционной информации, которая наиболее вероятно относится к этим спекулянтам, сфокусируйтесь на трех месяцах данньк но опционам. Это промежуток, куда имеют тенденцию стягиваться мелкие спекулянтьг Сравнивая текущий коэффшщент открытого интереса опционов put/call с предьщущим значением для той же акции, вы можете аккуратно измерять относительные уровни оптимизма и пессимизма инвестора. Это чрезвычайно важно, потому что абсолютные значения The Put/Call Open Interest Ratio vs. MOT/Motorola Inc. (January 1999-January 2000, daily) 0.9 0.8 0.7 0.6 0.5 0.4 0.3 0.2 0.1  ,1 /VAK л у, §5 Рис. 149 Коэффициент открытого интереса put/call (PC ratio) и цена акции MOT Рис. 149 показьшает коэффициент открытого интереса по опционам put/call в течение однолетнего периода. Обратите внимание, что относительно высокие уровни коэффициента или предшествуют или параллельны с доньшпсами в цене акции. Эти высокие коэффициенты отражают рост или пиковый пессимизм в отношении акций, которые могут сигнализировать о приближении или уже сформированном промежуточном дне. Низкие уровни коэффжщента могут действовать, как предупреждение, что акция является потенциально перекупленной до формирования промежуточной вершины. Что более важно, низкий коэффициент put/call указьшает, что акция уже посреди снижения, но может бьтть далека от дна, так как потенциал продаж может все еще бьтть существенным, благодаря инвесторам, продолжающим ощущать стоимость акции. Однако, эти игроки со стоимостью могут капитулировать, поскольку акция обесценивается далее или возможные издержки становятся слишком большими, чтобы продолжать держать акции дольше. Конфигурация открытого интереса Другой способ использовать открытый интерес, чтобы анализировать настроение в отдельных акциях состоит в том, чтобы исследовать конфигурацию открытого интфеса . Конфигурация открытого интереса акции - это просто число открытых put-опционов или call-опционов с различными ценами исполнения. Этот подход доказал свою эффективность в определении юзможных уровней коэффициента могут существенно изменяться от бумаги к бумаге. Таким образом, фавнивая коэффициент с предьщущим значением устанавливают по кирпичику фавнение, которое обеспечивает более правдивую картину относительного настроения. сопротивления и поддержки. Процесс наиболее эффективен, когда используются данные по опционам ближайшего месяца. Конфигурация открытого интереса может бьтгь отражена диаграммой с перемежающимся барами call и put-опционов, представляющими открытый интерес по каящой цене исполнения. INTC/lntel Corp. Open Interest Configuration (December 1, 1999) 25000 20000 15000 10000

Рис. 150 Конфигурация открытого интереса (О!) для акции INTC Рис. 150 отображает конфигурацию открытого интереса для Intel (INTC) 1 декабря 1999. Обратите вшгмание, что цена исполнения 80 содержит пиковьгй открытый интерес для call-опционов, в то время как эта цена исполнения 75 -пиковьгй открьпъгй интерес для put-опционов. Не просто по совпадению, Intel провела большую часть предьщущего месяца в диапазоне торговли между 75 и 80 уровнями. Как эти уровни работают в качестве потенциальной поддержки или сопротивления? Во-первых, круглые числа уровня цены всегда имели тенденцию служить, как поддержка и сопротивление. Покупатели имеют тенденцию рассматривать отходы к уровням круглого числа, типа 75, как потенциальные точки входа для длинных позиций или уровней покрытия для коротких позиций; продавцы ждут повьгшения к круглым числам типа 80, как возможность выйти из длинных позиций или установить короткие позиции. Тот факт, что может бьтгь существенньгй открьтгьгй интерес по опционам с ценами исполнения, соответствующим этим круглым уровням цены, лишь подчеркивает их значение, в качестве поддержки и сопротивления. В примере с Intel, на Рис. 150, спекулянты-бьгки были активньгми покупателями опционов с исполнением по 80 в ожидании прорыва вьгше этого уровня. Итак, в дополнение к обьгчным подозреваемым продавцам по 80, те, кто продал call-опционы с ценой исполнения по 80 (и кто, таким образом, будут иметь существенные потфи, если акции пойдут вьгше 80) имели большую долю акций, остающихся в диапазоне. Эти продавцы call-опционов могут стать очень

|