|

|

|

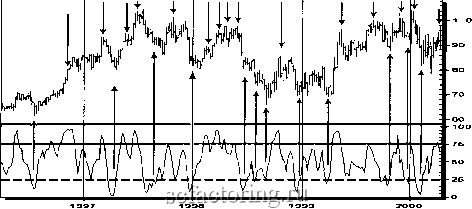

Факторинг Прогнозирование трендов Основное правило Первое правило использования индекса настроения - зоны чрезмерных бычьих или медвежьих ожиданий находятся там, где цены, обычно, разюрачиваются. Как сказал Гераклит в 500 году до н.э. - Каждый тренд должен далеко идти и вызывать свой собственный разторот . JPM/J.P. Morgan & Company (1996-2000, weekly)

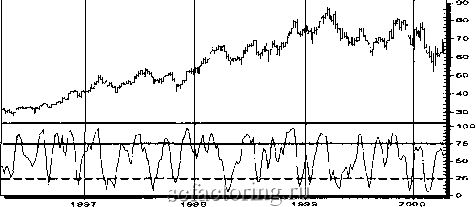

Рис. 158 Индекс настроения советников и цена JPM, еженедельно В качестве доказательства этого явления см. Рис. 158, на котором показана it is more lil<ely the truth will have been discovered by the few rather than by the many. является отцом-основателем этой философии, основанной на методах систематического скептицизма. Он, по-видимому, сделал азартную игру стилем жизни и, в дополнение к его философским работам, чеканил цитаты для спекулянтов, типа более вероятно, что правда будет обнаружена несколькими раньше, чем многими . На языке трейдеров это означает как только большинство обнаружило, что тренд поднимается, наиболее вероятно его изменение . Итак, через слова Декарта, или работу Гарфилда Дрю, Марти Цвейга или автора, но правда рьшочной активности была раскрыта или, по крайней мере, подтверждена: большую часть времени, вы можете забыть про неинформированного инвестора или точку зрения большинства. Рисунки в этой главе отображают настроение на еженедельных диаграммах. Индекс настроения появляется ниже каждой диаграммы. Чрезмерные бьиьи уровни превьш1ают 75 процентов, в то время, как рьшочные минимумы, наиболее вероятно, будут иметь место, когда 25 процентов или меньше из тестового обзора собираются быть покупателями. ценовая диаграмма J.P. Morgan с 1996 до весны 2000-го. Отмечены чрезмерные бычьи и медвежьи области. Офомное число таких областей указьгеает на возможности для установления выгодных позиций. Это, в самом деле, скорее правило, чем исключение. Диафамма Minnesota Mining and Manufacturing (МММ) на Рис. 159 показьгеает справедливость того же самого общего наблюдения. Когда большинство - более 75% - советников настроены слишком по-бычьи, то в течение следующих недель более вероятно понижение цены, а не ее повьшгение. MMM/Minnesota Mining & Manufacturing Company (1996-2000, weekly)  Рис. 159 Индекс настроения советников и цена МММ, еженедельно Аналогично, когда число быкующих советников - меньше чем 25 процентов, шансы рьшочного повьшгения очень высоки. Действительно, все наиболее прибьшьные повьш1ения за прошедшие четыре года были отмечены значениями настроения в более низком квартиле. В физике, второй закон тфмодинамики гласит, что все вещи имеют тенденцию идти от упорядоченного состояния к менее упорядоченному состоянию. Беспорядок, или энфопия, всегда увеличивается. Это то, что в значительной степени происходит на рынке - порядок, воплощенный в фенде, олицетворяет уменьшение энтропии в обычной перспективе, фактически увеличивает энтропию в другой области, а именно, в противоположности тренду. Не имеет значения, что компания делает; это может бьпъ банк, как J.P.Morgan, конгломфат, подобно МММ, или фармацевтическая компания, Merck (см. Рис. 160). Закон джунглей преобладает. Практически все идеальные моменты для покупки или продажи Merck с 1997 года, совпали с индексом настроения, находящимся в правильной зоне. MRK/Merck & Company Inc. (1996-2000, weekly)  Рис. 160 Индекс настроения советников и цена MRK, еженедельно Индекс указывает почти все главные максимумы и минимумы. Это -хоронше новости. Плохие новости: он дает несколько неточных сигналов. Существует, по крайней мере, одна методика, чтобы избегать некоторых неточных сигналов, которая будет обсуждаться ниже. Использование индекса Допустим, что вы - долгосрочный игрок с Merck. Вы имеете акцию, но хотите заработать некоторый дополнительный доход, вьшисывая put- и call-опционы. Индекс настроения может оказаться весьма ценным: просто выписывайте put-опционы, когда менее, чем 25% советников настроены по-бычьи и продавайте call-опционы против вашей позиции, когда быкуют более, чем 75 процентов. Возмошю, вы следите за акцией, которую хотите добавить к вашему портфелю. Единственный вопрос в вашей голове - когда будет наилучший момент для покупки. Зачем покупать акцию, когда большинство настроено по-бычьи, что наиболее часто является ненравильньм?. Просто ждите, когда еженедельный индекс упадет ниже 15% или ниже, и затем делайте вашу инвестицию. Учитывая механическую простоту методики, результаты действительно замечательны. Рис. 161 показывает стрелками точки покупок для Merck с 1993 до 2000. Хотя методика несовершенна, прекрасно видно, сколько стрелок обозначили идеальные точки входа для долгосрочного приобретения Merck (или, если вы имели акцию, точные моменты для выписки put-опционов). Больше не надо метать дартс, а вместо этого вы можете прослеживать метателей дартса!

|

||||||||||||||||||||||