|

|

|

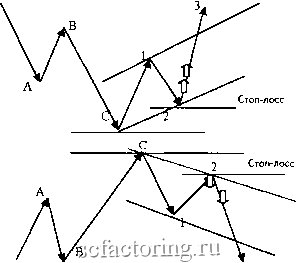

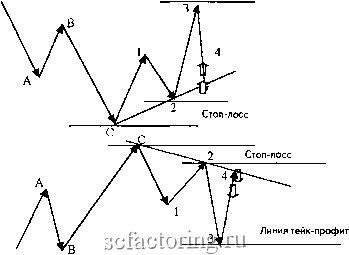

Факторинг Волны в трейдинге  Линия тейк-профит Линия тейк-профит Рис. 11-8. Постановка ордера тейк-профит для волн 2 и 3. Линия тейк-профит  Рис. 11-9. Открытие торговой позиции на волне 4. Как справедливо отмечает Билл Вильяме, в этом и заключается проблема новичков, которые оказываются за бортом из-за того, что проигрывают редко, но сразу почти все (Bill Williams. Trading Chaos). См.: Van К. Thaф. Trading Your Way to Financial Freedom, a также материалы в Интернете на сайте www.iitm.com (Questions and Answers). стично верными, но для доказательства своей пользы требуют развернутых пояснений, уточнений и кучу всяких оговорок. Дело в том, что система, которая позволяет получать микроскопическую прибыль даже в 9 из 10 открытых подряд позиций, не обеспечивает конечного успеха, если суммарный положительный эффект оказывается недостаточным по сравнению с понесенным убытком. Система, которая не способна предотвратить разорение от единственного промаха, который наступает рано или поздно, не имеет никакой практической ценности*. Волновой принцип, конечно же, принимает само содержание данной формулы и не отказывается от прибыли, сколь бы малой она ни была. Но реализация этого положения на практике ставится в зависимость не от абстрактных рассуждений или благих пожеланий, а только от конкретного развития рассматриваемой конфигурации рынка. 2. Малым риском - большие победы . Такой подход предлагает выигрывать не много раз понемногу , но, проигрывая помалу, выжидать, когда солидный выигрыш сам придет. Подобная осторожность сегодня получает все большее распространение и признание**. Это понимание, в отличие от предыдущего, заслуживает и большего прикладного внимания эллиоттинцев, поскольку, если удается оседлать мощное и продолжительное движение рынка (скажем, в виде волны 3), можно с лихвой компенсировать все предварительно понесенные потери из-за совершенных ранее ошибок. Кроме того, ясно, что трейдер, который долго сидит в значительном плавающем убытке, упускает (из-за ограниченности ресурсов) возможность заработать на более удачном открытии других позиций. Иначе говоря, лучше зафиксировать убыток в 20 пунктов и испытать себя в новой позиции, нежели досидеться до плавающего убытка в 100 пунктов и томительно ожидать, когда рынок не только вернется обратно, но и уйдет в столь же весомую прибыль (иначе ради чего страдать?). Очевидно, что на пути реализации столь разумного порядка действий стоят немалые методические трудности, связанные с необходимостью онределения волшебных точек, которые позволяют при малом уровне риска получать непомерную прибыль. Естественно, что любой трейдер хотел бы знать, каким образом этого можно добиться. К сожалению, как уже подчеркивалось, способов на копейку рубль купить в рьшке, впрочем, как и в вообше жизни, нет. Поэтому каждая из сушествуюших теорий, в меру своих возможностей, старается хоть как-то приблизиться к решению этой задачи. Другими словами, в условиях, когда ожидаемая прибыль стремится к соразмерности с вероятным убытком, люди не успокаиваются и все же пытаются разрабатывать такие хитрые способы и приемы, которые позволяют чаше обменивать свой возможный риск на реальную прибыль и реже фиксировать полновесный убыток, неприятно возникаюший вместо желанного профита. Свой вариант ответа есть и в рамках волнового принципа. Соответствующий метод заключается в том, чтобы выжидать предельно близкое движение рынка относительно серьезных критических уровней. Тем самым и обеспечивается значительность приобретений в сравнении с потерями, даже если соотношение числа верных и неверных открытий позиции оказывается в пользу последних. Например, если трейдер делает ставку на потерю 30 пунктов против приобретений 100 пунктов, то безубыточность достигается при соотношении числа верных и неверных открытий позиции, равном 1 :3. Наконец, еще одно немаловажное замечание. Представим, что торговая позиция уже открыта при надлежащей постановке ордера стоп-лосс. После этого события могут развиваться по-всякому. И даже так, что окажутся в полном соответствии с прогнозом и всеми проделанными расчетами. Такого поворота исключать нельзя никогда, хотя и при этом возникают свои проблемы. Однако остановимся на вопросе что делать? , если, как это обыкновенно бывает, рынок пошел против наших ожиданий, т.е. в направлении ордера стон-лосс. Что касается волнового принципа, то он, как всегда, предлагает вести себя последовательно, т.е. смиренно ждать развязки событий, если не поступает объективных данных о неверно произведенной разметке волн, послужившей основой для открытия позиции.

|